Hai ricevuto un’intimazione di pagamento dall’Agenzia delle entrate-Riscossione? Ecco come tutelarsi.

di Davide Emone | 1 aprile 2022 | News

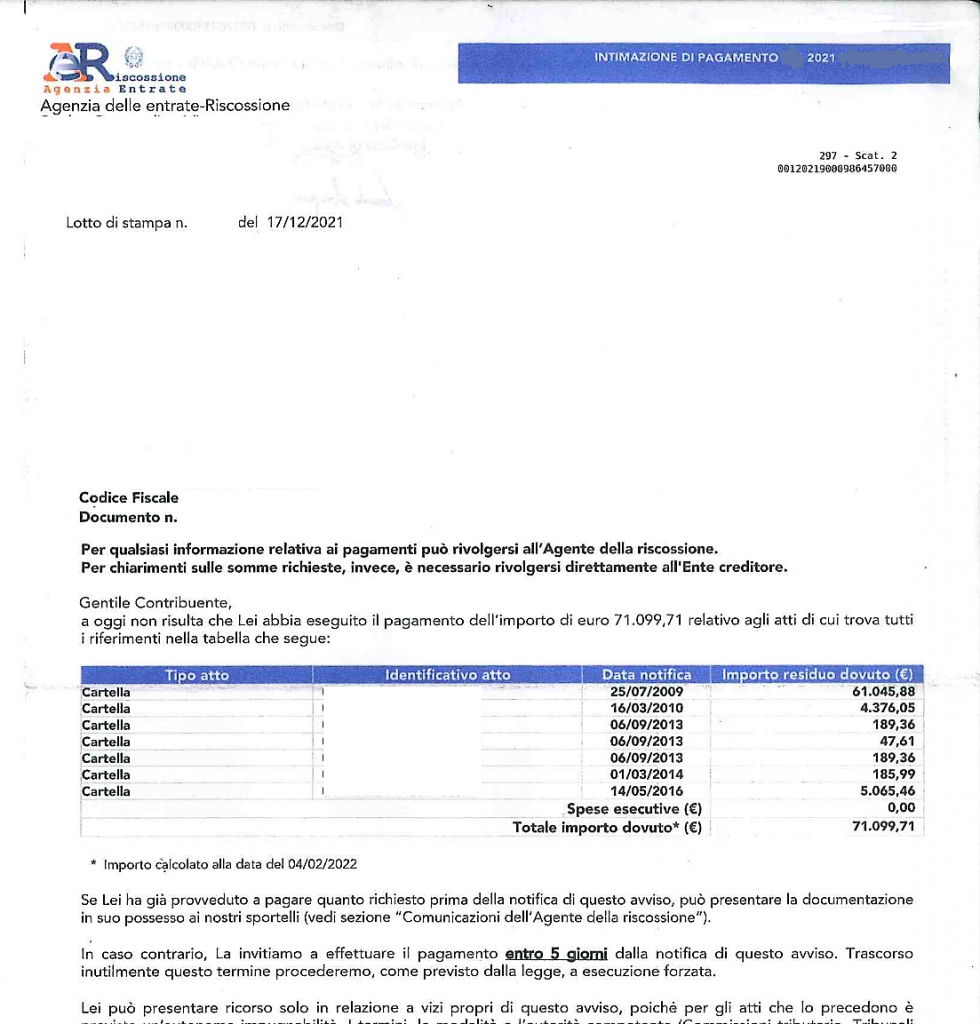

Dopo molti mesi di sospensione dell’attività per l’emergenza Covid-19, dal settembre 2021 l’Agenzia delle entrate-Riscossione (ossia l’ex Equitalia) è ripartita nella sua attività di recupero dei crediti iscritti a ruolo nei confronti di persone fisiche, imprese e società, notificando a molti contribuenti delle intimazioni di pagamento.

L’intimazione di pagamento è un sollecito con cui l’agente della riscossione “ricorda” al contribuente che esistono delle somme iscritte a ruolo relative a cartelle, avvisi di accertamento o avvisi di addebito non pagate, e avverte il debitore che, in assenza di pagamento nel termine di 5 giorni dalla notifica, procederà ad esecuzione forzata.

L’intimazione di pagamento, infatti, è necessaria per procedere ad esecuzione forzata (pignoramenti) se dalla notifica dell’atto presupposto – cartella di pagamento, avviso di accertamento, avviso di addebito – è passato più di un anno di tempo.

Inoltre, l’intimazione di pagamento è atto idoneo a interrompere la prescrizione del credito.

Molte persone o imprese, ricevuta a mezzo posta o via PEC un’intimazione di pagamento, visto il termine ristretto (5 giorni) con cui si intima l’adempimento, intimoriti dal rischio concreto di esecuzione, procedono subito con il pagamento o la rateizzazione dell’intero importo intimato, senza verificare se davvero sia tutto dovuto, oppure invece esistano dei vizi, che consentono di annullare o ridurre l’importo richiesto.

Di fronte a tale minaccia del Fisco, occorre però essere consapevoli che pagare l’importo richiesto non è l’unica possibilità! Infatti, è importante sapere che l’intimazione di pagamento è un atto che può essere impugnato in giudizio, dinanzi la Commissione Tributaria (per le somme relative a tributi) o all’Autorità Giudiziaria Ordinaria (per altre somme, come contributi previdenziali, sanzioni amministrative, ecc.).

L’intimazione di pagamento si inserisce in un procedimento regolato da norme, che – se violate – determinano l’illegittimità della richiesta di Agenzia delle entrate-Riscossione. E’ quindi consigliabile affidarsi ad un professionista per effettuare un’analisi dettagliata e verificare, per ognuna delle somme richieste, se ci siano dei vizi, degli errori o dei fatti estintivi che possono condurre al suo annullamento.

In particolare, le ragioni per le quali può essere annullata, del tutto o in parte, l’intimazione di pagamento, sono molteplici:

- un vizio di motivazione dell’intimazione stessa, ad esempio nel calcolo degli importi richiesti a titolo di interessi;

- un vizio di notifica delle cartelle le cui somme sono intimate: esse devono essere notificate nel rispetto di specifiche norme di legge, che spesso non sono state rispettate dall’ex Equitalia o dagli enti impositori;

- l’estinzione del credito intimato per prescrizione, in ragione del decorso di un determinato periodo di tempo (3 anni, 5 anni, 10 anni, a seconda della natura del debito) senza che il creditore abbia richiesto il pagamento.

In casi specifici, peraltro, sono molti altri i vizi che individualmente, in ciascuna casistica esaminata, possono essere riscontrati. Inoltre, in giudizio può essere chiesta la sospensione dell’esecuzione, se ricorrono gravi motivi, così da sterilizzare il rischio di pignoramenti di conti correnti, stipendi, pensioni o crediti di terzi.

Un cittadino, un professionista, un’impresa, una società che si vede ingiungere il pagamento di una somma importante in termini così brevi, spesso non sa come agire, si rivolge agli sportelli dell’Agenzia delle entrate-Riscossione, spaventato per i possibili pignoramenti, e i funzionari del Fisco consigliano di pagare l’intera somma, eventualmente rateizzata, senza ovviamente citare le possibilità di difesa e annullamento.

Invece, si ripete, prima di pagare un debito, bisogna essere certi che quel debito sussista e che sia stato legittimamente richiesto. Difendersi è possibile, ma occorre conoscere e utilizzare gli appositi strumenti giuridici e processuali!

A fronte di un’intimazione di pagamento, è tuo interesse rivolgerti rapidamente ad un professionista esperto in diritto tributario, che possa analizzare nel dettaglio la tua situazione e verificare la legittimità di quanto ti viene chiesto. Il tempo, in queste situazioni, è decisivo: i termini per proporre ricorso sono molto ristretti, 20, 30, 40 o 60 giorni in base al tipo di debito intimato.

Il tuo caso potrebbe essere come quello di molti altri cittadini e imprese, che hanno scelto di effettuare un’analisi e – riscontrandone i presupposti – hanno scelto di agire in giudizio per resistere alla richiesta dell’Agenzia. Lo stesso Ministero dell’Economia e delle Finanze evidenzia che, all’incirca nel 50% dei casi, gli atti del Fisco che vengono impugnati presentano dei vizi.

Sono a disposizione per un primo contatto ed una consulenza in materia: